拍拍贷向SEC递交招股书 拟融资23亿

国内互联网金融企业或将进入海外上市“窗口期”。凤凰WEMONEY注意到,美国东部时间10月13日,美国证券交易委员会(SEC)在官网公布中国网络借贷平台递交的IPO(首次公开招股)招股书。

根据招股书,拍拍贷计划在纽约证券交易所IPO上市,股票代码为“PPDF”,拟议的最高筹资额为3.5亿美元。

公开资料显示,拍拍贷成立于2007年6月,公司全称为“上海拍拍贷金融信息服务有限公司”,总部位于上海。根据官网,截至目前,拍拍贷平台成功撮合约3000万笔,累计成交总额近780亿元。

2012年10月,拍拍贷完成A轮融资,获得红杉资本(Sequoia Capital)千万美元级别投资;2014年4月,拍拍贷宣布完成B轮融资,投资机构分别为光速安振中国创业投资(Lightspeed China Partners),红杉资本(Sequoia Capital)及纽交所上市公司诺亚财富;2015年4月,拍拍贷完成C轮融资,此轮融资由联想控股旗下君联资本和海纳亚洲联合领投,VMS Legend Investment Fund I 、红杉资本以及光速安振中国创业投资基金等机构跟投。

招股书显示,截至2017年6月30日,拍拍贷平台注册用户数超过4800万,累计借款人数达690万。

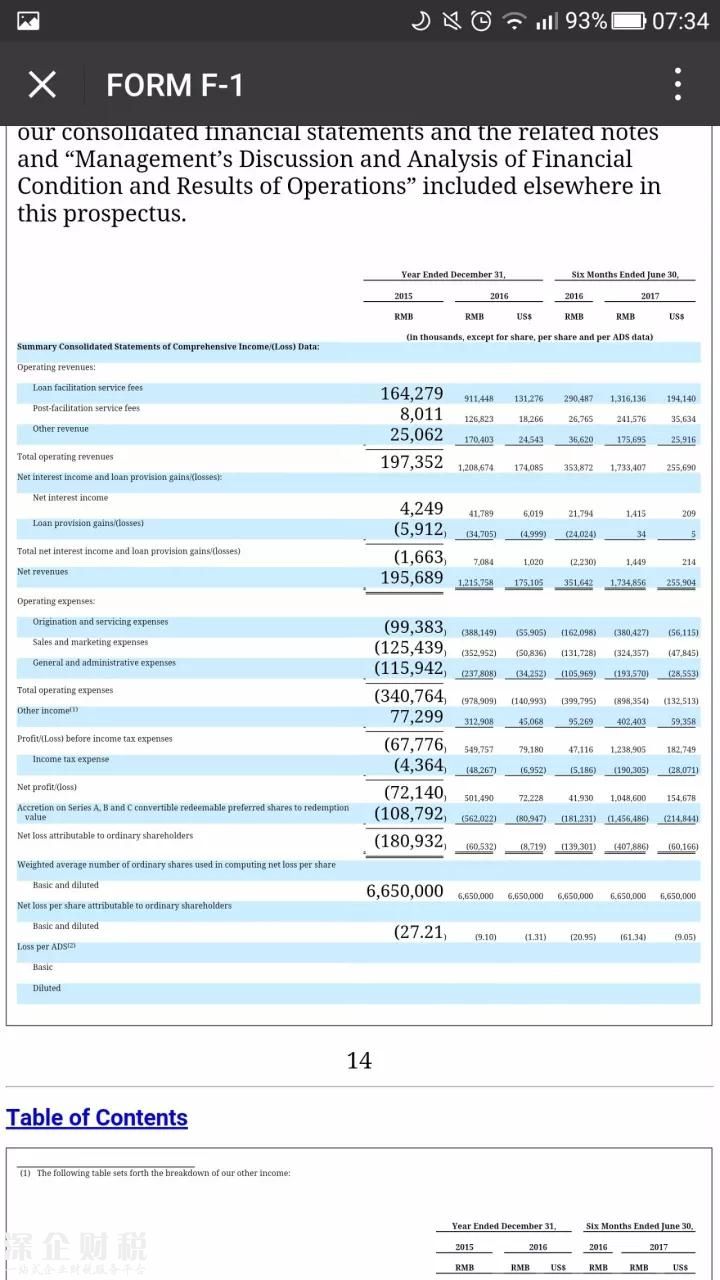

值得注意的是,招股书也披露了拍拍贷的营收和利润情况。在截至6月30日的2017年上半年,拍拍贷总营收约为人民币17.33亿元(约合2.56亿美元),相比之下去年同期约人民币3.54亿元。

利润方面,截至2015年12月31日,拍拍贷净亏损约为7214万元人民币;此后扭亏为盈,截至2016年12月31日,拍拍贷净利润约为5.01亿元人民币(约合7223万美元)。在截至6月30日的2017年上半年,拍拍贷净利润约为10.49亿元人民币(约合1.55亿美元),相比之下去年同期为人民币4193万元。

事实上,坊间关于拍拍贷赴美上市的消息从未间断。据道琼斯2016年10月报道,上海拍拍贷金融信息服务有限公司计划最早于2017年下半年在美国进行首次公开募股。一名知情人士称,拍拍贷考虑在美国上市的部分原因是,在中国内地有超过800家公司等待上市。

有业内资深人士直言,互联网金融企业上市最大的好处就是增信。以纽交所为例,能否上市的关键条件之一,是美国证监会SEC对企业的审核结果,而SEC相当关注财务数据和风险披露的真实性、准确性,甚至优先级高于企业的商业模式。

凤凰WEMONEY注意到,近年来,中国互联网金融企业正掀起新一轮的赴美上市潮。目前,在纽交所上市的中国互金企业已有两家:和。前者于2015年12月上市,后者于2017年4月上市。

与此同时,趣店集团也于美东时间2017年9月19日向SEC提交了IPO(首次公开招股)上市申请招股书。据招股书显示,趣店计划在纽交所挂牌上市,股票代码为“QD”,拟议最高筹资额为7.5亿美元。最新消息称趣店将于10月18日在美上市。

紧接着的9月30日(美东时间),平台也向SEC递交IPO招股书,股票代码暂定为HX。知情人士称,和信贷将于11月在纳斯达克上市。

- 拍拍贷上半年净赚逾10亿 这些平台拟赴美上市

- 揭秘淘宝上网贷“满标”生意:拍拍贷最热门

- 阿里递交IPO招股书 融资额或超200亿美元

- 阿里巴巴递交赴美上市招股书 拟筹资10亿美元

- 拍拍贷逆势融资:诺亚财富入股引收购猜测

信息首发:拍拍贷向SEC递交招股书 拟融资23亿

拍拍贷 招股书