牌照不能万能 产业类金控平台将遭严管

自今年7月的全国金融工作会议决定成立金融稳定发展委员会(金融稳定委)以来,中国人民银行行长周小川首度就其工作重点对外发声。

据央行官网披露,2017年10月15日,周小川在华盛顿出席国际货币基金组织/世界银行年会期间,在G30国际银行业研讨会上就中国经济前景发表演讲。

周小川当天透露,金融稳定委未来将重点关注四方面问题,分别包括影子银行、资产管理行业、互联网金融以及金融控股公司。

关于影子银行,周小川表示,“事实上我们已于两年前开始着手应对这一问题,目前已取得积极进展,许多影子银行业务已回归银行部门,被纳入商业银行资产负债表。”相比之下,资产管理行业这一问题较为复杂,银监会、证监会和保监会三家分业监管的监管机构针对同一资产管理行为可能有不同的监管规定。“我们同意金融稳定理事会的相关建议,应理顺和精简对资管行业的监管。”周小川在当天的发言中提到。

针对互联网金融,周小川称,目前许多科技公司开始提供金融产品,有些公司取得了牌照,但有些没有任何牌照却仍然提供信贷和支付服务、出售保险产品,这可能会带来竞争问题和金融稳定风险。

互金咖注意到,对于当前产业资本热衷于收集各类金融牌照的潮流,后续或将遭遇严格管控。

值得一提的是,周小川表示,“我们观察到,一些大型私人企业通过并购获得各种金融服务牌照,但并非真正意义上的金融控股公司,其间可能存在关联交易等违法行为,而我们对这些跨部门交易尚没有相应的监管政策。”

在互金咖看来,其言下之意是,产业资本即便是拥有各类金融服务牌照也不一定是万能的,后续对这些跨部门交易制定相应的监管政策或已在议事日程当中。

对此,周小川在演讲时强调,“未来我们将进一步深化改革,逐步推动经济去杠杆。同时,加强金融监管协调,推动金融市场平稳健康发展,维护金融稳定。”

持牌与非持牌的边界

此前,中国对金融服务监管都采取较被动的管理方法,而中国宽松的监管环境也使得大量非传统金融服务企业得以蓬勃生长。因此,当伦敦、纽约和硅谷争相将自己定位为全球金融科技中心时,中国已赶超向前,走在全球前列。

无疑,金融科技企业的急速发展、风险投资和企业对行业的投入和新科技的应用程度加深势必会对金融服务业带来深远影响。一方面,持牌与非持牌金融机构的边界正变得模糊。另一方面,新金融科技的应用也将会带来监管上的不确定性。

随之而来的问题是,在金融科技快速发展背后,究竟如何定义“非持牌金融机构”?金融服务创新能否符合监管要求?不过,迄今为止,对于“非持牌金融机构”的概念和范围却仍莫衷一是。

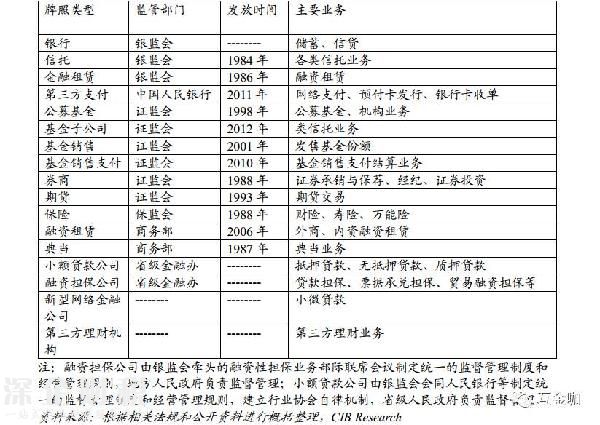

各类不同金融机构的资格及其主管部门

互金咖注意到,《关于加强银行银行监管有关问题的通知》(国办发[2013]107号文)中曾明确表示:“我国影子银行主要包括三类:一是不持有金融牌照、完全无监督的信用中介机构,包括新型网络金融公司、第三方理财机构等。二是不持有金融牌照,存在监管不足的信用中介机构,包括融资性担保公司、小额贷款公司等。三是机构持有金融牌照,但存在监管不足或规避监管的业务,包括货币市场基金、资产证券化、部分理财业务等。”该文已明确小额贷款公司、融资担保公司、新型网络金融公司、第三方理财机构等机构不持有牌金融牌照。

同时,将国办发[2013]107 号文的表述对照可以发现,对金融机构牌照准入审批以及行为监管都在一行三会体系下。只要人民银行、证监会、银监会、保监会批准的机构,基本上都属于持有金融牌照的机构,而其他机构则不属于持有金融牌照的机构。

但是,由于传统持牌金融机构主要服务于国有企业,同时中小企业及居民端对金融服务的需求快速增长,这些需求迅速催生了“类金融机构”。这类机构主要包含了小额贷款公司、融资担保公司、融资租赁公司、商业保理公司以及典当公司等。这些机构一方面业务上有较强的金融属性,另一方面没有被监管层按照牌照要求进行监管。

鉴于上述机构也在从事资金融通相关业务的事实,有媒体报道称,融资租赁公司、商业保理公司和典当公司或都将从商务部划归银监会管理,从原来的对相关主体进行粗放式监管更多的变成对功能进行监管。

在具体监管上,业内专家预计,此类机构会和小贷公司一样落地在地方金融办统一监管。主要是,银监会和地方银监局已经承担了较多的监管任务而且地方小贷公司数量众多,实际监管职责落在了各地金融办手上。目前,地方金融办同时承担了小贷公司的审批和监管的职责。

产业类金控平台起底

正如周小川在演讲中所提到,一些大型私人企业正通过并购获得各种金融服务牌照。究其原因,在当前银行惜贷的背景下,控股金融平台公司成为了产业资本实现产融结合的重要渠道。

产业资本控股的金融平台公司不仅能够使得企业依靠金融领域丰厚的利润迅速实现资产规模和市场价值的提高,还可以帮助实业解决融资难、客户购买力有限、客户粘性不强等问题。

截至目前,产业型金融平台公司的形成方式主要是实体企业通过内部设立或者入股的方式进入金融领域,而金融平台既可以是集团的财务公司、资管公司、信托公司等,也可以是符合基本规范的金融控股公司。

通常,产业资本控股的金融平台依托产业链核心企业的信用以及上下游企业之间真实的贸易信息,以企业销售收入、应收账款、存货等确定的未来现金流为直接还款来源,通过新型金融工具来盘活产业链企业的存货和应收账款,为产业链企业提供融资的综合性金融服务。

截至目前,包括阿里、腾讯、百度、京东在内的互联网产业巨头们均成立了各自的金融控股平台;房地产大型私人企业中,如恒大集团、绿地集团、万达集团、爱建集团、泰禾集团、新湖中宝、泛海集团等旗下均拥有金控集团。

有业内专家认为,可持续发展的产业控股金融平台公司应该使金融服务于产业,而不是单一地追求利润和获得资金。正因为金融公司的快速发展可以在短期内快速提升集团的资产规模和市场估值,但是如果缺乏合理的业务定位和有效的风险控制,也会成为企业金融公司陷入困境、走向失败的导火索。而财务杠杆的快速扩张所带来的风险隐患也正是监管层所不希望看到的。

“企业一旦盲目追求高回报进入金融行业,容易出现资本由产业部门向金融部门转移、过分追求发展速度、盲目追求企业规模的短视行为,制约产业部门的发展。”对此,前述业内专家称。“同时,金融部门的盲目膨胀将给企业带来较大的财务风险,极易受到整个金融行业系统性风险的冲击。

(本文来源微信公众号:互金咖)

信息首发:牌照不能万能 产业类金控平台将遭严管

金控平台